Чем отличается вексель от облигаций

Чем вексель отличается от облигаций и зачем он нужен?

На сегодняшний день рынок ценных бумаг представляет собой различные финансовые инструменты для инвестирования с разным уровнем доходности и риска. И чтобы грамотно вложить средства, необходимо понимать особенности и нюансы работы с каждым инструментов. В этой статье мы рассмотрим вексель.

Что такое вексель?

Векселем называется письменное обязательство, дающая право обладателю этой бумаги получить от должника заранее оговоренную сумму (номинал) в конкретный временной промежуток. На эту сумму могут быть начислены проценты, если это указано на бланке векселя.

- Выпуск исключительно в бумажном формате на бланке с защитой;

- Передача векселя третьим лицам возможна только при наличии передаточной надписи на бумаге;

- Нет ограничений номинала;

- Выплаты осуществляются при предъявлении к исполнению после назначенной даты;

Предмет выплат – исключительно денежные средства (а не иной вид собственности). В случае банкротства эмитента обладатель векселя имеет право получить часть имущества компании.

Виды векселей по доходу:

- Процентный – финансовый документ, доход по которому можно получить в форме начисленных процентов. Номинал заранее прописывается в документе.

- Дисконтный – финансовый документ, доход по которому образуется разницей между номинальной стоимостью и покупной ценой с дисконтом.

Виды векселей по получателю:

- Простой – ценная бумага, обязывающая должника выплатить передать указанную сумму кредитору, по его требованию, либо истечению срока действия операции.

- Переводной – ценная бумага, где плательщиком денежных средств векселедержателю назначается третья сторона, т.е. должник векселедателя.

Где можно купить и как продать вексель?

Процедура выдачи векселя инвестору осуществляется как правило после переговоров, на которых заранее оговариваются действительные потребности заемщика в средствах и инвестируемая сумма, которая может поступить в бюджет компании в конкретный момент. Выдавать векселя имеют права все заимодавцы: как физические лица, так и различные организации.

Понравилась статья?

Использовать вексель можно в качестве:

- средства для вложения капитала;

- залога при кредитовании;

- денежного эквивалента при оплате товаров и услуг;

- банковского гаранта при заключении финансовых операций.

Сходства и отличия векселя от облигаций

Векселем называется письменное обязательство, дающая право обладателю этой бумаги получить от должника заранее оговоренную сумму (номинал) в конкретный временной промежуток.

Облигация – ценная бумага, согласно которой эмитент, выпустивший ее, обязуется выплатить держателю либо указанный в ней объем наличных денежных средств, либо эквивалентное ему имущество. В облигациях обязательно указывается купон, то есть доход, который получит владелец облигации.

Среди общих черт векселя и облигации отмечают, что обе:

- являются ценными бумагами;

- относятся к долговым документам, где держатель инвестирует средства с целью получения процентов от вклада;

- предусматривают финансовые операции над собой (покупку, продажу и перепродажу).

Отличий же гораздо больше. Каждый тип долговых бумаг применяется инвесторами для своих целей. Для удобства мы выделили отличительные признаки в таблицу.

| Признак | Вексель | Облигация |

| Форма выпуска | Только бумажная | Бумажная либо электронная |

| Порядок выпуска | Определяется в индивидуально порядке | Является публичным предложением |

| Указано ли имя держателя | В некоторых случаях – да | Никогда |

| Может ли быть выгодоприобретателем третье лицо | Да | Нет |

| Количество экземпляров | Существует только в единственном виде | Публикуется большим тиражом |

| Номинал и условия | Обговариваются с инвестором | Определяются эмитентом и андеррайтером в ходе размещения |

| Могут ли бы перепроданы | Не всегда | Всегда |

| Порядок котирования | Не котируется на бирже | Котируется на бирже |

| Срок обращения | Обычно до 1 года | Любой |

| Основной тип дохода | Дисконт (вексель продается по цене ниже номинала) | Купон (по облигации полагается стабильный купонный доход) и дисконт |

| Налог | Доход облагается по ставке 13% в любом случае | Не облагаются налогом ОФЗ, муниципальные облигации и корпоративные облигации, выпущенные с 2017 по 2020 годы |

| Порядок возмещения в случае банкротства эмитента | Долг может быть погашен деньгами либо имуществом | Долг погашается только деньгами |

Начать стоит с того, что векселя обычно выдаются небольшими организациями, привлекающими ограниченное число инвесторов. Большие корпорации с многомиллионным оборотом или государства, которым требуются огромные инвестиции, выбирают облигации.

Облигации 19 века в Российской империи

Одно из основных отличий векселя от облигаций заключается в том, что первый не котируется на бирже. Хотя перепродать вексель в большинстве случаев вы сможете, однако только напрямую другому кредитору, сделав запись на самом векселе. Поэтому, если облигации доступны для большого числа инвесторов, то с векселем существует конкретная договоренность с приобретателями. Ими выступают и профессиональные инвесторы, и даже целые институты: всевозможные банки, и хедж-фонды, пенсионные и инвестиционные фонды и т. п.

Стоимость финансового документа и процедуру погашения стороны устанавливают в индивидуальном порядке. Важно понимать, что вексель бывает только в одном экземпляре, в то время как облигации могут быть выпущены тиражом (в каждом выпуске выпускается количество бумаг с одинаковой стоимостью и равными условиями погашения). Для организации более выгодно, когда заимодавец приобретает несколько векселей с различным номиналом и условиями погашения, чем погашать весь заем в один момент.

Расчет номинальной стоимости векселя

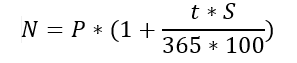

Расчет номинальной стоимости векселя производится по формуле:

Формула расчета номинальной стоимости векселя

Где P – это цена продажи векселя (т. е., отпускная цена), t – это срок обращения векселя, S – это ставка, установленная в качестве вознаграждения держателя векселя.

Допустим, вы купили в банке вексель по цене 20 тысяч рублей и сроком обращения один месяц (30 дней) по процентной ставке — 5% годовых. В этом случае номинальная стоимость составит:

Расчет номинальной стоимости векселя

Используйте калькулятор, чтобы рассчитать цену продажи или стоимость векселя.

Доступ для подписчиков

Это и сотня других упражнений также, как и полезные материалы, доступны только авторизованным пользователям бесплатно.

Рынок ценных бумаг представлен разными финансовыми инструментами. И только от вас зависит, насколько эффективно вы будете управлять личными финансами.

Зачем нужен вексель и чем он отличается от облигаций?

Рынок ценных бумаг представлен разными финансовыми инструментами инвестирования. Для того чтобы вкладывать деньги в долговой рынок, нужно сначала знать, что есть. Вексель – это тоже долговая бумага со своими особенностями, далее мы разберем подробнее это понятие, чем вексель отличается от облигации, где его купить и о других нюансах долговых бумаг.

Что такое вексель?

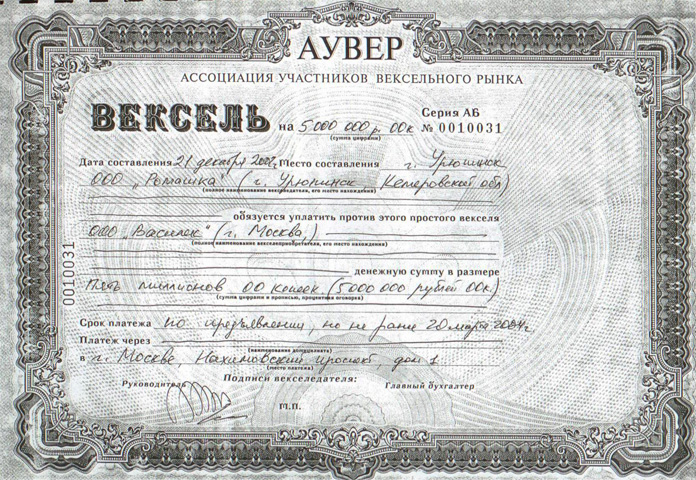

Вексель – это документ о долговом обязательстве, по которому векселедатель обязуется оплатить векселедержателю заранее установленную сумму (номинал) в определенный период времени.

Особенности этой ценной бумаги:

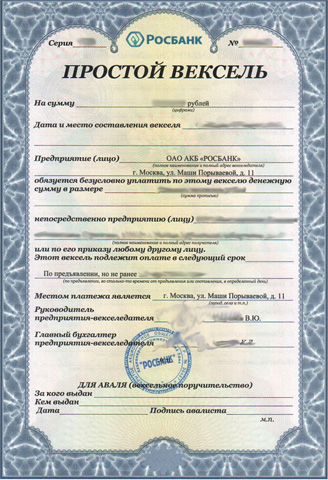

- вексель выпускается только в бумажном виде на защищенном бланке;

- вексель допустимо передавать третьему лицу при помощи передаточной надписи на документе;

- предметом выплат являются только денежные средства (не имущество или что-то другое).

Различают следующие виды векселей:

- процентный;

- дисконтный;

- простой;

- переводной.

Процентный вексель – ценная бумага, доход по которой выплачивается в виде процентов, начисляемых на прописанный в документе номинал.

Дисконтный вексель – ценная бумага, доходом по которой является разница между номинальной ценой продажи и покупной ценой с дисконтом.

Простой вексель – это документ, по которому должник обязуется выплатить определенную сумму, по требованию кредитора или по истечению срока действия договора.

Переводной вексель – документ, по которому плательщиком денежного вознаграждения векселедержателю является третье лицо (должник векселедателя).

Где купить?

Векселедателем может выступать банк или юридическое лицо, а векселедержателем физическое или юридическое лицо, а также индивидуальные предприниматели.

Удобнее всего приобрести ценную бумагу в представительстве банка, например, Сбербанка. Этот банк имеет самую широкую сеть отделений, предлагает разнообразные способы применения векселя и привлекает высоким процентом по долговому обязательству. Кроме того, ценные бумаги Сбербанка высоко ценятся на рынке.

В векселях Сбербанка всегда указаны срок сделки, и, причитающийся держателю, размер процента или сумма дохода. Минимальный срок вексельной программы равен 2 неделям. По истечении срока действия договора, потребовать выплату можно в течение 3 лет.

Юридическое лицо способно приобрести ценную бумагу только по безналичному расчету, для физических лиц возможна оплата наличными. На момент подписания договора, невозможно точно рассчитать размер дохода, так как не определена дата погашения векселя. Закономерность такая: чем выше сумма вложения, и чем дольше срок хранения бумаги, тем проценты будут выше.

Как использовать вексель:

- в качестве капиталовложения;

- в качестве залога при кредитовании;

- как денежный эквивалент при расчете за товары и услуги;

- как банковская гарантия для совершения финансовых сделок.

Как рассчитать номинальную стоимость?

Разница между векселем и облигацией также в свойствах номинальной стоимости. У облигаций номинал обычно фиксирован и чаще всего составляет 1000 рублей.

Для расчета номинальной стоимости векселя используется следующая формула:

Цена продажи векселя * (1 + (срок векселя * ставка / 365*100))

Например, компания приобрела в банке вексель по цене 19 835,62 рублей. Срок действия — 30 дней. Процентная ставка — 10% годовых. Расчеты будут такими: 19 835,62 * (1 + (30*10 / 365*100)) = 20 000 рублей.

Об облигациях

Облигация – это ценная бумага, согласно которой эмитент (тот, кто ее выпустил), обязуется выплатить держателю ее стоимость, либо эквивалентное ей имущество, в установленном временном промежутке. Эмитентом может выступать государство, акционерное общество, реже банки.

- Доходность по облигациям определена заранее и указана на документе. Номинальная стоимость большинства облигаций равняется 1000 рублей. Обычно их выпускают тиражом.

- Облигации котируются на фондовых биржах, то есть являются эмиссионными.

- В случае ликвидации предприятия, выпустившего облигации, права ее владельцев подлежат удовлетворению в первую очередь.

Некоторые разновидности облигаций:

- с фиксированной процентной ставкой;

- с плавающей процентной ставкой;

- конвертируемые;

- неконвертируемые.

Облигации с фиксированной ставкой – бумаги с закрепленным купоном (процентом), который выплачивается с заданной периодичностью.

Облигации с плавающей ставкой – размер купона пересчитывается, как правило, раз в месяц или квартал.

Облигации с плавающей ставкой – размер купона пересчитывается, как правило, раз в месяц или квартал.

Конвертируемые облигации – те, которые дают право держателю обменять их на акции того же эмитента.

Неконвертируемые облигации – не дающие право на обмен на другие ценные бумаги.

В отдельной статье можете прочитать, какие еще бывают виды облигаций.

Покупка

Торговля облигациями ведется на фондовых биржах. Те, в свою очередь, работают только с юридическими лицами. Если покупать планирует физическое лицо, то необходимо обратиться к услугам брокера. Брокер – это компания посредник между биржей и держателем ценных бумаг. Достаточно будет открыть брокерский счет и можно совершать куплю-продажу облигаций онлайн.

Сходства ценных бумаг

- Оба документа относятся к ценным бумагам.

- Оба представляют собой долговые документы, по которым держатель вносит денежный вклад с целью получить его обратно вместе с процентами.

- И те и другие бумаги можно покупать и передавать или продавать.

Чем отличаются?

В первом случае речь идет об облигациях, во втором о векселях.

Выпускается в электронной и бумажной форме – только бумажной.

Выпускается в электронной и бумажной форме – только бумажной.- Выплаты производятся деньгами и имуществом – только деньгами.

- Является эмиссионной — не котируется на бирже.

- Выпускается большим тиражом – существует в единственном экземпляре на одном бланке.

- Процент выплачивается с разной частотой и по разной ставке – процент всегда фиксирован и выплачивается вместе с номиналом в момент реализации.

- Долгосрочное вложение (выпускается сроком на 3-5 лет) – краткосрочное вложение (обычно до года).

- Всегда имеет купон (процент) – может не иметь.

Немного об акциях

Акции, как и облигации, выпускаются предприятиями с целью привлечения дополнительных денежных средств в бюджет. В отличие от облигаций, акции дают право не только на получение процентов по вкладу, но и дивидендов. Также владельцы акций имеют право участвовать в управлении компанией-эмитентом. Эти ценные бумаги могут выпускать только акционерные общества.

Заключение

Зная отличия между ценными бумагами, легко сделать выбор в пользу выгодного предложения. Размер дохода будет зависеть от суммы и срока вложения, а также условий финансового рынка. Делая покупку у проверенных источников, можно быть уверенным в чистоте сделки и гарантии получения прибыли.

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Вексель: что это, его виды, характеристики, отличия от облигации

Вексель и облигация – чем отличаются эти два инструмента финансов

Из статьи вы узнаете: что это такое, познакомитесь с их особенностями, преимуществами, недостатками, а также выясните отличия векселя от облигации.

Что такое вексель

Большую популярность они приобрели в девяностые года двадцатого века.

Большинство организаций применяли их для увеличения капитала, а затем переставали выполнять собственные обязательства. Из-за этого фактора обязательство ассоциируется с чем-то негативным.

Вексель – это такой же инструмент финансов, как ценная бумага или же акция. Он представляет из себя долговое обязательство, по которому держатель обязан оплатить владельцу заранее обговоренную сумму в назначенный период времени.

Особенности векселя

В его главные особенности входит:

- выпуск на официальном бланке, имеющем уникальный номер;

- выпускается в 1-ом экземпляре;

- абсолютно любой номинал;

- нельзя передать другим лицам.

Главный показатель – номинал, то есть сумма, которую заплатит после окончания срока погашения.

Формула, используемая для расчета стоимости:

- Р – это отпускная стоимость;

- t – это срок обращения;

- S – это ставка, которую получить держатель.

Для примера возьмем следующие показатели:

- Р – двадцать тысяч рублей;

- t – двести дней;

- S – пятнадцать процентов.

Подставляем эти значения в формулу и в результате получаем 21 643 рубля. Эта сумма будет получена держателем к окончанию срока гашения.

Организации, способны применять его в виде:

- инструмента вкладов;

- валюты при расчете;

- гарантии банка при заключении сделок.

Виды векселей

- простой. Организация обязана оплатить вкладчику указанные в обязательстве денежные средства по истечении срока.

- процентный. Схож с ЦБ. Обладает номиналом, гасимым при окончании обязательства и дополнительной процентной прибылью, оплачиваемой при гашении бумаги.

- дисконтный. Он продаётся по стоимости меньшей, чем номинал, а после завершения периода гасится по номинальной стоимости.

- переводной. Приобретателем средств выступает не покупатель, а 3-тье лицо.

Где можно купить и как продать вексель

- в банке;

- у юрлица.

Он даётся вкладчику после того, как будут проведены первоначальные переговоры, в которых будут обсуждены условия приобретения.

Векселя, в отличие от ЦБ не выпускаются на организованном рынке. Приобрести их, используя посредников – невозможно. Купить можно только у самого эмитента.

ЦБ предлагаются большому числу вкладчиков. Если говорить о векселях, то здесь существует заранее обговоренный план с покупателем. Купить их могут как вкладчики, так и банковые компании, пенсионные фонды и так далее. Условия каждой покупки индивидуальны, но, чаще всего, ставка по процентам, больше, чем в ЦБ. Чем длительнее срок погашения, тем больше денежных средств получит вкладчик.

Что такое облигация

Ценная бумага – это долговое обязательство. Если её выпускают юрлица, то бумага становится корпоративной. Если ЦБ выпускает страна, то она становится ЦБ федерального займа. Регионы Российской Федерации, а также города имеют возможность привлекать денежные средства этим методом. Такие бумаги приобретают название – муниципальные ЦБ.

Характеристики облигации как инвестиционного инструмента

Между ценной бумагой и векселем много отличий. Вексель – подтвержденное наличие займа, который выписывается лично, а ценная бумага – это публичный долг.

Особенности ценной бумаги, как долговой:

- выпуск производится большими тиражами;

- страна или же компания обязуются гасить ценную бумагу по номиналу в определенную дату;

- абсолютно все параметры имеют одинаковые показатели;

- номинал бумаги определяется заранее;

- стоимость на ЦБ обозначается во время торгов.

Стоит отметить, что денежные средства, полученные во время размещения ценной бумаги, входят в основной капитал компании. Если эмитент обанкротится, то держатели ЦБ станут выступать кредиторами и смогут просить компенсации в сумме номинала ЦБ.

Виды облигаций

По типу прибыли ЦБ подразделяются на следующие виды:

- купонные. Здесь компания обязуется производить выплату средств вкладчику в зафиксированном объеме от номинала;

- дисконтные. Такие ЦБ не имеют купона, но они продаются по стоимости меньшей, чем номинал.

В основном, вкладчики приобретают купонные ЦБ для приобретения стабильной прибыли.

По типу купона эти документы подразделяются:

- с переменной ставкой. Компания имеет возможность сама менять размер купона, исходя от показателей экономики;

- с постоянной ставкой. Здесь указывается зафиксированная стоимость купона и время выплат;

- с плавающей ставкой. От рефинансированной ставки или показателей инфляции зависит размер купона.

Существуют ЦБ с амортизацией – эмитент пошагово производит оплату номинала. Это используется для предотвращения больших долгов на период гашения выпуска. Эти ценные бумаги эмитируют средние организации, а также муниципалитеты.

Где производится покупка облигации

Торг ЦБ происходит на фондовых биржах. Невозможно просто договориться с эмитентом и приобрести у него ценную бумагу – так происходит покупка векселей.

Приобретение облигаций осуществляется через брокера. Вкладчику нужно завести брокерский счет, внести на него определенную сумму, а затем уже совершать покупки. Стоимость ЦБ сформировывается во время торгов и зависит от имеющейся в настоящее время рефинансированной ставки. Спад или подъём котировок ценных бумаг обычно провоцируется санкциями или новостями.

Сравнение векселя и облигации

Разберемся, чем отличается вексель от облигации.

Оба типа долговых бумаг имеют много схожих элементов:

- номинал;

- дата погашения;

- вкладчик приобретает прибыль при гашении ЦБ или ее перепродаже;

- могут быть проданы или же приобретены;

- вексель, облигация имеют возможность купонного дохода;

- продаются в различных валютах.

Разница между векселем и облигацией состоит в том, что первые эмитируют некрупные организации, которые привлекают небольшое количество вкладчиков, а ценные бумаги – большие компании и страны, нуждающиеся в огромных вкладах. Приобрести или же продать обязательство намного проще чем ЦБ.

Чем отличается вексель от облигаций

На сегодняшний день известно множество видов ценных бумаг. Ценная бумага — это документ, который регламентирует права его владельца на владение теми или иными правами, на движимое и недвижимое имущество. Существует целое многообразие ценных бумаг, которые отличаются установленными критериями и реквизитами, различной формы и назначением.

Одним из актуальных вопросов – чем же отличается вексель от облигации. Прежде чем сравнить эти две ценные бумаги, необходимо разобраться в сущности каждой.

Облигация

Облигация — это вид ценных бумаг, который устанавливает права ее держателя на получение от лица, выпустившего данный документ, в установленный и зафиксированный в ней срок, ее полную стоимость, которая была назначены при ее выпуске – или номинальную стоимость.

Эмитент или организация, которая выпускает облигации, отвечает по своим правам и выплачивает лицам, которые вложили свои средства для развития организации путем покупки данной ценной бумаги, процент от дохода предприятия или дисконт.

Необходимо отметить, что доход держатель получает на протяжении определенного периода, указанного в облигации, а именно:

- На протяжении периода зафиксированном в документе максимум 5 лет, тогда сумма указанная в облигации выплачивается частями.

- По истечении определенного периода, организация обратно выкупает облигацию и возвращает инвестированную сумму физическому или юридическому лицу, в зависимости от того, кто осуществлял вклад.

Доход от облигации может быть установлен фиксированной процентной ставкой или плавающей, а именно, изменяющейся в зависимости от влияния внешних факторов (ситуация в организации, изменение ставки рефинансирования и другие).

Вексель

Вексель – это строго регламентированная, долговая ценная бумага с определенным перечнем реквизитов, без которых она теряет свою значимость. Векселедатель выпускает соответствующую ценную бумагу векселедержателю, которая свидетельствует о вложении средств последнего и то, что он претендует на выплату процентов и полной стоимости векселя.

Вексель бывает двух видов:

- Вексель, как долговой документ, который оплачивает векселедатель по истечению определенного срока.

- Вексель, который оплачивает третья сторона. Векселедатель выпускает ценную бумагу, передает ее векселедержателю, а плату по ней совершает должник векселедателя.

Таким образом, гражданин (как юридическое так и физическое лицо) имеет право купить вексель у векселедателя в целях разумно пустить в работу собственные денежные средства, сохранить их от влияния внешних факторов. Так подобное вложение можно считать инвестициями для того, кто выпускает вексель. При этом, тот кто вкладывает средства, должен проследить за строгостью заполнения всех форм векселя, указать все реквизиты, иначе впоследствии его можно признать дифективным и плата по нему, не смотря на правило солидарности, может не осуществиться.

Сравнительный анализ исследуемых ценных бумаг

Начнем с временных рамок:

- Облигация выпускается на срок 3-5 лет (рассчитана на перспективное развитие организации).

- Вексель выпускается на срок до года (краткосрочное вложение).

- Облигация выплачивается частями в процессе установленного времени, плюс проценты от их ликвидности.

- Вексель выплачивается целой суммой, плюс проценты – ставка оговорена в документе.

Выпуск ценных бумаг:

- Облигация является эмиссионной ценной бумагой, могут выпускать организации любого типа.

- Вексель работает только как объект хозяйственной сделки, когда векселедатель выписывает вексель, и держатель этой бумаги через определенное время ее предъявляет, выпускать финансовые векселя без привязки к сделкам могут только банки.

- Облигации – деньги и денежные эквиваленты.

- Вексель – только денежные средства.

Сходствами данных бумаг являются:

- Обе ценные бумаги являются долговыми.

- И вексель, и облигацию можно передавать и покупать.

- Обе ценные бумаги позволяют адекватно аккумулировать средства граждан и получить с денег – деньги.

Вексель: что это, его виды, характеристики, отличия от облигации

Вексель и облигация – чем отличаются эти два инструмента финансов

Из статьи вы узнаете: что это такое, познакомитесь с их особенностями, преимуществами, недостатками, а также выясните отличия векселя от облигации.

Что такое вексель

Большую популярность они приобрели в девяностые года двадцатого века.

Большинство организаций применяли их для увеличения капитала, а затем переставали выполнять собственные обязательства. Из-за этого фактора обязательство ассоциируется с чем-то негативным.

Вексель – это такой же инструмент финансов, как ценная бумага или же акция. Он представляет из себя долговое обязательство, по которому держатель обязан оплатить владельцу заранее обговоренную сумму в назначенный период времени.

В его главные особенности входит:

- выпуск на официальном бланке, имеющем уникальный номер;

- выпускается в 1-ом экземпляре;

- абсолютно любой номинал;

- нельзя передать другим лицам.

Главный показатель – номинал, то есть сумма, которую заплатит после окончания срока погашения.

Формула, используемая для расчета стоимости:

- Р – это отпускная стоимость;

- t – это срок обращения;

- S – это ставка, которую получить держатель.

Для примера возьмем следующие показатели:

- Р – двадцать тысяч рублей;

- t – двести дней;

- S – пятнадцать процентов.

Подставляем эти значения в формулу и в результате получаем 21 643 рубля. Эта сумма будет получена держателем к окончанию срока гашения.

Организации, способны применять его в виде:

- инструмента вкладов;

- валюты при расчете;

- гарантии банка при заключении сделок.

- простой. Организация обязана оплатить вкладчику указанные в обязательстве денежные средства по истечении срока.

- процентный. Схож с ЦБ. Обладает номиналом, гасимым при окончании обязательства и дополнительной процентной прибылью, оплачиваемой при гашении бумаги.

- дисконтный. Он продаётся по стоимости меньшей, чем номинал, а после завершения периода гасится по номинальной стоимости.

- переводной. Приобретателем средств выступает не покупатель, а 3-тье лицо.

Где можно купить и как продать вексель

- в банке;

- у юрлица.

Он даётся вкладчику после того, как будут проведены первоначальные переговоры, в которых будут обсуждены условия приобретения.

Векселя, в отличие от ЦБ не выпускаются на организованном рынке. Приобрести их, используя посредников – невозможно. Купить можно только у самого эмитента.

ЦБ предлагаются большому числу вкладчиков. Если говорить о векселях, то здесь существует заранее обговоренный план с покупателем. Купить их могут как вкладчики, так и банковые компании, пенсионные фонды и так далее. Условия каждой покупки индивидуальны, но, чаще всего, ставка по процентам, больше, чем в ЦБ. Чем длительнее срок погашения, тем больше денежных средств получит вкладчик.

Что такое облигация

Ценная бумага – это долговое обязательство. Если её выпускают юрлица, то бумага становится корпоративной. Если ЦБ выпускает страна, то она становится ЦБ федерального займа. Регионы Российской Федерации, а также города имеют возможность привлекать денежные средства этим методом. Такие бумаги приобретают название – муниципальные ЦБ.

Характеристики облигации как инвестиционного инструмента

Между ценной бумагой и векселем много отличий. Вексель – подтвержденное наличие займа, который выписывается лично, а ценная бумага – это публичный долг.

Особенности ценной бумаги, как долговой:

- выпуск производится большими тиражами;

- страна или же компания обязуются гасить ценную бумагу по номиналу в определенную дату;

- абсолютно все параметры имеют одинаковые показатели;

- номинал бумаги определяется заранее;

- стоимость на ЦБ обозначается во время торгов.

Стоит отметить, что денежные средства, полученные во время размещения ценной бумаги, входят в основной капитал компании. Если эмитент обанкротится, то держатели ЦБ станут выступать кредиторами и смогут просить компенсации в сумме номинала ЦБ.

По типу прибыли ЦБ подразделяются на следующие виды:

- купонные. Здесь компания обязуется производить выплату средств вкладчику в зафиксированном объеме от номинала;

- дисконтные. Такие ЦБ не имеют купона, но они продаются по стоимости меньшей, чем номинал.

В основном, вкладчики приобретают купонные ЦБ для приобретения стабильной прибыли.

По типу купона эти документы подразделяются:

- с переменной ставкой. Компания имеет возможность сама менять размер купона, исходя от показателей экономики;

- с постоянной ставкой. Здесь указывается зафиксированная стоимость купона и время выплат;

- с плавающей ставкой. От рефинансированной ставки или показателей инфляции зависит размер купона.

Существуют ЦБ с амортизацией – эмитент пошагово производит оплату номинала. Это используется для предотвращения больших долгов на период гашения выпуска. Эти ценные бумаги эмитируют средние организации, а также муниципалитеты.

Где производится покупка облигации

Торг ЦБ происходит на фондовых биржах. Невозможно просто договориться с эмитентом и приобрести у него ценную бумагу – так происходит покупка векселей.

Приобретение облигаций осуществляется через брокера. Вкладчику нужно завести брокерский счет, внести на него определенную сумму, а затем уже совершать покупки. Стоимость ЦБ сформировывается во время торгов и зависит от имеющейся в настоящее время рефинансированной ставки. Спад или подъём котировок ценных бумаг обычно провоцируется санкциями или новостями.

Сравнение векселя и облигации

Разберемся, чем отличается вексель от облигации.

Оба типа долговых бумаг имеют много схожих элементов:

- номинал;

- дата погашения;

- вкладчик приобретает прибыль при гашении ЦБ или ее перепродаже;

- могут быть проданы или же приобретены;

- вексель, облигация имеют возможность купонного дохода;

- продаются в различных валютах.

Разница между векселем и облигацией состоит в том, что первые эмитируют некрупные организации, которые привлекают небольшое количество вкладчиков, а ценные бумаги – большие компании и страны, нуждающиеся в огромных вкладах. Приобрести или же продать обязательство намного проще чем ЦБ.