Чем отличается форекс от фондового рынка

Что такое рынок Forex и чем он отличается от фондового рынка?

Многие обращаются к финансовым рынкам в поисках легкой прибыли. Ведь эти секторы мировой экономики позволяют торговать, практически, любыми ресурсами, даже самими финансами.

О том, как можно распоряжаться средствами на рынке Forex и что такое рынок форекс, подробно расскажу далее. А заодно мы выясним, какие у него существуют отличия от фондовой биржи.

Когда появился рынок Forex?

Семидесятые годы прошлого столетия ознаменовались появлением мощного финансового рынка. Во многих странах это стало возможным благодаря переходу на плавающий курс национальных валют.

Международные финансы стали объектом покупки и продажи наряду со всеми остальными товарами. Их стоимость стала определяться свободным рыночным инструментом, а именно — колебанием спроса и предложения.

Поэтому вскоре, несмотря на свою «молодость», рынок Forex быстро стал излюбленной площадкой для торговли у инвесторов. Ведь для получения прибыли им больше не нужно было вкладывать финансы в малоизвестный бизнес или продвигать какой-то замшелый товар.

К тому же для торговли национальной валютой тех или иных стран не требовались специальные навыки. Однако первое время все боязливо совмещали пребывание на Forex с торговлей на классической фондовой бирже.

Принцип работы рынка Forex

Вышеупомянутых инвесторов привлекла не столько возможность получения огромной прибыли, сколько отсутствие любых ограничений на торговлю. Количество совершаемых сделок на валютном рынке ежегодно росло, пока не стало превышать аналогичные показатели той же фондовой биржи в десятки раз.

Например, на сегодняшний момент показатель ежедневного объема торгов равен почти 5 триллионам долларов . Это позволило всех конкурентов на глобальной финансовой арене оставить далеко позади. Другим моментом, который привлекает частных трейдеров, является возможность зайти на рынок с минимальной суммой. Ведь при условии определенных познаний в валютной торговле, ее можно легко и быстро увеличить.

Кроме того, всегда можно воспользоваться, так называемым, «кредитным плечом» для увеличения депозита. А чтобы лучше понять принцип работы валютного рынка, рассмотрим его ключевые преимущества:

— Высокая ликвидность — поскольку именно валюта обладает наивысшим показателем;

— Круглосуточная торговля — позволяет включиться в рабочий процесс в любое время суток;

— Низкий порог стартового взноса — достаточно небольшой суммы, чтобы стать полноправным участником рынка;

— Невысокие комиссионные — одно из существенных отличий от фондовой биржи ;

— Кредитное плечо — настолько большое, что сумма сделки может в сотни раз превышать депозит трейдера.

К недостаткам же рынка можно отнести следующие моменты:

— Мошенничество нечистоплотных брокеров ;

— Торговля на встречных курсах с тем же брокером (когда получение дохода одним влечет за собой снижение прибыли у другого);

— Высокая конкуренция;

— Высокая вероятность потери стартового депозита (может быть обусловлена неправильной работой с кредитным плечом).

Если же абстрагироваться от преимуществ и недостатков Forex, то можно обнаружить, что у него нет заданного места для проведения торгов. Практически все операции совершаются удаленным образом. Впрочем, законодательные органы большинства стран стремятся все же регулировать деятельность рынка.

Для чего нужен рынок форекс?

Вопрос можно разбить на две части: для чего этот рынок нужен вообще, и для чего конкретно трейдеру? Ответы же будут довольно просты.

В первом случае речь идет об обмене валют (который тем чаще происходит, чем больше изменяется курс).

А во втором — о потенциальной возможности получения сверхприбыли. Едва ли можно найти что-то более простое и в то же время законное, позволяющее вмиг обогатиться. В лотереи уже мало кто верит.

Вследствие свободной торговли на международном рынке, регулярно возникает потребность в денежных знаках той или иной страны. Рынок forex позволяет осуществить их покупку предельно быстро.

Кто управляет рынком Forex?

Ввиду отсутствия фиксированной площадки для осуществления торговли и непредсказуемости валютной политики той или иной страны — хозяина у рынка forex нет и быть не может.

Ни одна компания не может напрямую отвечать за установление цены активов, лишь только косвенно. Формирование стоимости происходит само собой, под влиянием изменений спроса и предложений. Ключевыми же игроками являются огромные корпорации и банки, способные на миллиардные сделки.

В чем отличие от фондовой биржи?

«Разница между ними весьма существенна. И основным отличием является предмет торговли. Если фондовая биржа оперирует исключительно ценными бумагами, то рассматриваемый нами рынок — высоколиквидной валютой».

Зайти на первый рынок гораздо сложнее, поскольку трейдерам требуется внушительный стартовый капитал для приобретения различных акций, а брокерам — соответствующая лицензия. Однако эти сложности, которых лишен Форекс, способствуют защите инвестора от всевозможных рисков.

Поскольку отсутствие регулирования рынка влечет за собой опасность потери средств без юридических шансов на их возвращение. Фондовая биржа предоставляет инвесторам услуги депозитариев, а Форекс — только надежду на прибыль.

Это существенно, поскольку кредитное плечо иногда доходит до сумасшедших цифр. Если на бирже соотношение капитала к сумме сделки редко превышает 1/7, то forex позволяет влезть в огромные долги, что довольно рискованно.

Другим моментом, на который стоит обратить внимание, является отсутствие стабильности на валютном рынке. Здесь нет вложений в надежные активы, которые и спустя годы будут приносить дивиденды. Наоборот, ситуация слишком часто меняется.

На бирже же можно приобрести акции, чья доходность со временем лишь увеличится. Конечно, если фирмой эмитентом будут управлять неглупые люди. Таким образом становится очевидной разница в скорости получения прибыли. На Форексе сделки осуществляются намного быстрее, а вместо брокеров инвесторов ведут, так называемые, дилинговые центры.

Последние самостоятельно влияют на котировки транзакций. При этом они заинтересованы в проигрыше своего клиента и зачастую не имеют лицензии. В отличие от того же брокера , который живет за счет комиссии от большого количества сделок.

Однако возможности инвестора на рынке Форекс несколько больше, поскольку он может делать деньги даже на падении валютного курса. Тогда как участник фондового рынка вынужден ждать предложения хорошей цены за купленные ранее активы.

О других отличиях рынков говорилось уже выше: это и временный фактор (сессионная модель у фондового и круглосуточная — у Forex), и отсутствие фиксированного места для совершения сделок.

Заключение

Отличий у двух рассматриваемых рынков гораздо больше, чем сходства. Forex больше подходит для тех трейдеров , которые не привыкли долго ждать результатов. Поскольку сиюминутная прибыль возможна только там.

Однако фондовая биржа может похвастаться долгосрочностью инвестиций, когда последние (при правильном расчете и удачном стечении обстоятельств) будут приносить прибыль еще много лет. Спасибо за внимание, всегда ваш Максимальный доход.

Чем рынок Форекс отличается от фондовой биржи

Хотя основные принципы трейдинга работают и на фондовой бирже и на FOREX одинаково. И в том и в другом случае проводится схожий технический или фундаментальный анализ (разве что на фондовом рынке основной акцент делается на фундаментальный анализ), а затем производится покупка или продажа выбранного финансового инструмента. Однако, по факту, эти два института довольно сильно отличаются друг от друга, и знать эти отличия должен каждый уважающий себя трейдер.

В этой статье мы с вами разберём все те отличия (порой принципиальные), которые отделяют классическую биржевую торговлю от, ставшей ныне популярной, торговли на валютном рынке Форекс.

Финансовые инструменты

А начнём мы, пожалуй, с самого объекта торгов – с финансовых инструментов. Напомним, что финансовыми инструментами в трейдинге принято называть сам предмет сделки. Простыми словами, это то, что в итоге покупают и продают трейдеры в надежде извлечь прибыль из разницы в курсовой стоимости.

На валютном рынке Форекс, по крайней мере, в том его виде, который доступен широкому кругу лиц, торговля ведётся, так называемыми, валютными парами. Валютная пара представляет собой не что иное, как простое отношение стоимости одной валюты её составляющей к другой её составляющей. Так, например, пара EURUSD представляет собой отношение стоимости одного Евро к одному доллару США.

Естественно, что когда меняется стоимость одной из валют, составляющих пару, относительно другой, то меняется и курс пары. Так, в случае с EURUSD, курс будет расти при относительном увеличении стоимости Евро, и будет падать при увеличении стоимости американского доллара.

На рынке фондовом, в роли финансовых инструментов выступают более материальные (если можно так выразиться) активы, такие как, например, акции или облигации. То есть, по сути, фондовый рынок предоставляет возможность вложить свои деньги в существующий бизнес в расчёте не только на рост его (бизнеса) стоимости, но и на дивиденды или даже на участие в его управлении (за счёт внушительной доли акций компании). А валютный рынок даёт возможность купить одну валюту за другую в расчёте на то, что одна из них подорожает или подешевеет относительно другой. И если валютный рынок представляет собой поле деятельности спекулянтов, то фондовый рынок это скорее стезя инвесторов.

К слову сказать, на фондовом рынке можно торговать и валютными фьючерсами, а на Форекс, многие дилеры предоставляют возможность торговать CFD на многие популярные акции или на драгоценные металлы. Поэтому, строго говоря, в настоящее время, разделение по виду торгуемых финансовых инструментов уже не столь актуально.

Надёжность

Вот что действительно актуально, так это то, каким образом регистрируются сделки трейдеров и то, каким образом обеспечивается их надёжность, прозрачность и минимальный уровень риска. Определимся сразу, безусловным лидером по этому пункту выступает фондовый рынок. Именно биржевая торговля обладает максимальной степенью надёжности с точки зрения чистоты и корректности проводимых сделок**.

** Под чистотой и корректностью сделок, в данном случае, в основном, понимается отсутствие манипуляций с ценами, которыми так славятся многие нечистые на руку Форекс-дилеры.

Чем это обусловлено? Ну, во-первых, деятельность брокеров на фондовом рынке является строго лицензированной. Лицензию эту выдаёт Центробанк и для её получения необходимо соответствовать ряду довольно серьёзных критериев (размер уставного капитала, численность сотрудников имеющих соответствующие квалификационные аттестаты и пр.). После получения такого рода лицензии, брокер подпадает под строгий контроль со стороны ЦБ РФ.

Что же касается Форекс-дилеров, то хотя с недавнего времени они также стали лицензироваться Центробанком, но механизм контроля над их деятельностью ещё недостаточно отлажен. Кроме этого, далеко не все дилинговые центры, предоставляющие услуги по торговле на FOREX имеют вышеозначенную лицензию. А в рядах тех из них, которые её было получили, наблюдается серьёзное сокращение (ЦБ отзывает лицензии у пяти из десяти лицензированных ранее Форекс-дилеров)**.

** По ситуации на январь 2019 года, ЦБ официально объявил об отзыве лицензий у Форекс клуба, Альпари, Телетрейда и ещё пары ДЦ.

Кроме этого, надёжность сделок на фондовой бирже обусловлена тем немаловажным фактом, что все они регистрируются в независимых организациях называемыми депозитариями. То есть, если вы купите здесь какие-либо ценные бумаги, то факт сделки отобразится на вашем счёте-депо (будет сделана соответствующая запись в депозитарии о том, что на имя такого-то и такого, было приобретено столько-то акций определённой компании).

А ваши деньги здесь хранятся не в закромах брокера, а на специальном торговом счёте, к которому брокер не имеет иного доступа, кроме как для совершения ваших сделок. То есть, брокер может использовать ваши деньги только для непосредственной покупки указанных вами финансовых инструментов и никак иначе. Брокер не может погашать ими свои долги и поэтому даже в случае его банкротства, ваш торговый счёт должен оставаться в неприкосновенности.

Отдавая свои деньги дилинговому центру Форекс, вы никогда не можете быть до конца уверенными в том, что они к вам когда-нибудь вернуться (особенно если дилер зарегистрирован где-нибудь на Каймановых островах). В этом случае очень легко нарваться на откровенных мошенников, которые под маской солидной конторы, по факту организовывают банальную Форекс-кухню, единственной целью которой является облегчение кошельков доверчивых клиентов.

Ну и кроме этого, сами сделки, заключаемые посредством Форекс-дилеров, не фиксируются ни в каких депозитариях. Они учитываются только внутри ДЦ, а потому в случае возникновения спорных ситуаций бывает достаточно трудно (а порой и вовсе невозможно) доказать свою правоту.

Доступность

Теперь давайте поговорим о том, что отличает рассматриваемые нами финансовые институты в плане доступности. Ну а здесь, безусловным лидером, конечно-же выступает FOREX. Ни для кого не секрет, что начать торговлю на валютном рынке можно буквально с суммой эквивалентной десяти долларам США. Причём пополнить свой депозит, можно не выходя из дома (со счёта мобильного телефона, электронными деньгами, с банковской карты), благо инструментов для ввода денег здесь предостаточно (чего зачастую не скажешь о выводе денег).

Такого рода доступность в плане порога входа во многом обусловлена дикими размерами предоставляемого кредитного плеча (до 1 к 1000 на Форекс, против 1 к 10 на бирже), а также тем простым фактом, что сделки можно не выводить на межбанк**.

** Дилер (а именно через дилеров торгует подавляющее большинство российских трейдеров) в отличие от брокера имеет право заключать сделку непосредственно со своим клиентом. То есть, по факту, он выступает контрагентом по всем открытым вами позициям. В отличие от брокера, который всего лишь передаёт вашу заявку на биржу, где она покрывается первой встречной, наиболее близкой по цене, заявкой.

Хотя, в настоящее время, порог входа на биржу тоже нельзя назвать заоблачным, но, тем не менее, он на порядок выше, чем на FOREX. Это связано с тем, что брокеры, по закону, не имеют права предоставлять своим клиентам кредитное плечо выше, чем 1 к 10. А потому для покупки ценных бумаг здесь потребуется заплатить их полную стоимость.

Кроме этого, для более-менее успешной торговли необходимо диверсифицировать свои вложения. Это означает, например, что если на практике у вас хватает денег на один лот акций компании “А” и, чисто теоретически, вы можете начать свою деятельность на фондовом рынке с их покупки, но это не будет иметь никакого смысла с позиций money management (управления капиталом). Ведь для того, чтобы максимально обезопасить свой портфель от больших просадок, помимо акций компании “А”, в него следует также поместить и акции “Б”, “В”, “Г”, “Д” и другие (в зависимости от степени диверсификации и уровня принимаемого риска).

Отношение к риску

Кстати, такая большая разница в размерах предоставляемого кредитного плеча порождает и совершенно разное отношение к риску. Оперируя суммами на несколько порядков выше размера торгового капитала можно получить как колоссальную прибыль, так и всё проиграть.

На бирже, вам никто не даст кредитное плечо выше, чем 1 к 10. Да и то, такой его размер предоставляется не во всех случаях (кредит могут дать при торговле, например, фьючерсными контрактами или при любой другой маржинальной торговле).

На Форекс, сама возможность преумножения своего депозита в несколько раз (а иногда и в несколько десятков раз) за одну сделку, толкает многих людей на непомерно большие риски, естественным следствием которых является потеря всего торгового капитала.

Методы анализа

Можно ещё выделить различие в применяемых методах анализа. Ведь валюта, по сути своей, имеет несколько иную природу чем, например, такие финансовые инструменты, как акции или облигации. Каждая акция имеет под собой конкретное предприятие, работающее и развивающееся по определённым законам и в результате этого получающее свою прибыль. И эта прибыль, в свою очередь, в конечном итоге оказывает своё влияние на курс акций и на размер получаемых по ним дивидендов.

Таким образом, для принятия решений о покупке тех или иных акций, инвесторы опираются, по большей части, на финансовый анализ конкретного предприятия и той отрасли, в которой оно работает. Благодаря такого рода анализу, можно выделить, так называемые, недооценённые акции (стоимость которых заведомо ниже реального потенциала компании) и приобретя их, рассчитывать на рост в определённой временной перспективе.

Валюта же, априори, инструмент больше подходящий для спекуляций, нежели чем для инвестиций. И хотя на её курс также оказывают своё влияние множество фундаментальных факторов (уже в разрезе экономики целой страны, а не отдельно взятого предприятия), большинство Форекс-трейдеров опираются на технический анализ рынка. Отчасти это связано с тем, что просчитать результат воздействия всего множества фундаментальных факторов влияющих на курс национальной валюты гораздо сложнее, чем провести финансовый анализ компании с целью определения реальной стоимости её акций.

Социально-экономический аспект

С точки зрения социально-экономического аспекта можно сказать, что Форекс дилеры ориентированы на широкие слои населения (по большей части – финансово безграмотные), а брокеры фондового рынка, напротив, имеют своей аудиторией преимущественно финансово образованных людей**

** Здесь речь идёт скорее об уровне финансовой грамотности, нежели о наличии каких либо корочек экономических ВУЗов.

Взгляните на рекламу среднестатистического дилингового центра. Она пестрит цифрами возможного процента заработка и даёт ощущение простоты возможности оного. Крупными буквами и цифрами описываются все радужные перспективы, ожидающие любого клиента и только где-то внизу, очень мелким шрифтом, вскользь упоминается о рисках связанных с маржинальной торговлей.

Брокеру выгодно иметь образованного клиента, так как он имеет процент со всех его сделок. И чем больше клиент торгует, а он будет это делать до тех пор, пока остаётся в выигрыше (или, по крайней мере, не сольёт весь свой торговый счёт), тем больше зарабатывает брокер.

Дилер же, выступая контрагентом по сделкам своих клиентов, выигрывает тогда, когда те проигрывают. Иными словами, Форекс-дилерам нужно брать числом, ведь невозможно бесконечно обдирать до нитки одного и того же человека. Поэтому для них важен постоянный приток свежих клиентов, не обременённых излишними познаниями в сферах экономики, трейдинга и биржевой торговли.

Ну и наконец, торгуя на бирже и покупая, например, акции национальных компаний вы вкладываете свои деньги в экономику страны. А торгуя на Форекс через ДЦ, вы, по большей части, делаете вклад в развитие данного конкретного дилера и никого более. Для кого-то это конечно не важно, но тем не менее.

Forex OR Stocks: что удобнее в трейдинге

Обычно новички получают информационный шок, когда узнают, что во время краха британского фунта в 1992 году знаменитый Сорос торговал вовсе не валютной парой GBP/USD. И вообще не на Форекс, и практически без кредитного плеча. Более 80% его легендарных сделок в этот период были проведены на фондовом рынке. Так в чем же разница между рынками и что выгоднее для обычного трейдера?

Немного теории

Постараемся избежать стандартных определений, которые вы можете прочитать в любом учебнике, отметим только самое полезное для торговли.

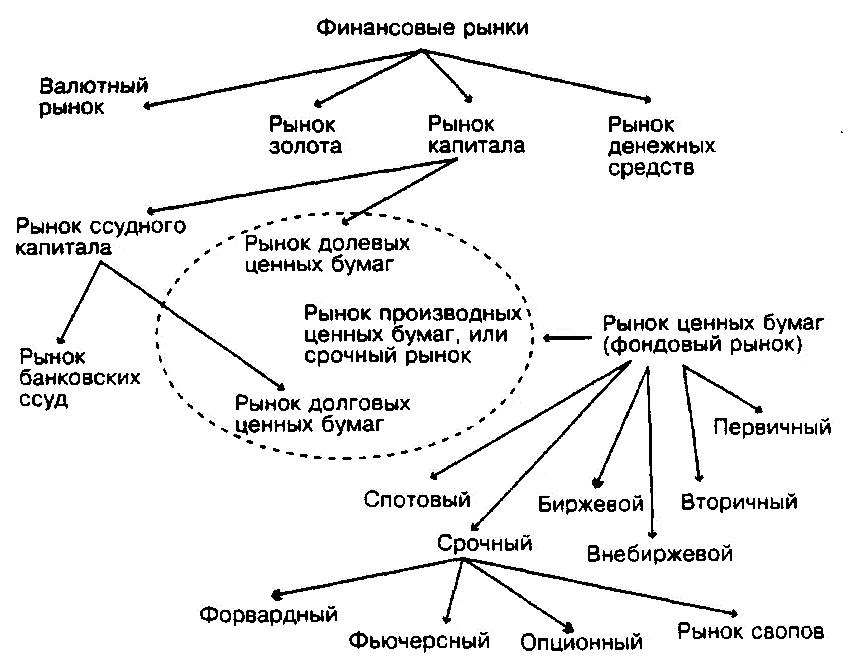

Суть операций на любом рынке одинакова: одна сторона пытается подороже продать, вторая – подешевле купить, и когда эти намерения совпадают – заключается сделка. На финансовых рынках обращаются не только акции, валюты, товары, но и любые активы, отражающие финансовый интерес участников.

Сразу определимся: фондовая биржа, как основной «обменный» пункт, всегда первична − вся динамика формируется именно там. До появления технологии электронных онлайн-торгов основная часть спекуляций проходила через валютный и товарно-сырьевые сектора биржи.

Фондовый и FOREX рынки отличаются не технологией сделок, а способом формирования прибыли.

Фондовая биржа или рынок ценных бумаг в основном оперирует акциями и фьючерсами (в том числе и валютными), и в меньшей степени – иными активами. Покупка акции фактически означает денежные инвестиции в конкретное предприятие (или группу). Предполагается, что такое действие делает вас совладельцем компании и дает право получать доход от реальной деятельности, как минимум, в среднесрочной перспективе.

Если компания успешно развивается, то курс акций в конечном итоге растет, даже если происходит спекулятивное падение котировок. Придется ждать, но чтобы получать доход, продавать актив необязательно: можно получать регулярные дивиденды на пакет акций или купонные выплаты от облигаций. На падении цены акция только теряет, но не зарабатывает. Если трейдер желает зафиксировать свою прибыль, то он оставляет заявку на продажу, что значит реализовать пакет акций как товар, по цене, определяемой текущим рыночным спросом.

Форекс − децентрализованная сеть торговых площадок, где доход по сделке формируется за счет разницы в котировках цены покупки и цены продажи финансового актива. Прибыль фиксируется за счет динамики в любом направлении. Позиции на рост (покупка) и на понижение цены (продажа) равноправны, и фиксируются («закрываются») обратными сделками.

Чтобы понять, чем отличается Форекс от фондового рынка, нужно «прочувствовать» следующее:

- Все валютные объемы, которые реально необходимы для мировой и для каждой отдельной экономики – обменные операции банков, международные государственные и частные взаиморасчеты, товарно-сырьевые и иные денежные операции− покупаются/продаются/меняются через фондовые биржи или специальные финансовые каналы.

- Валютный курс на Форекс – не товар, и даже не платежное средство, а инструмент для финансовых (политических или экономических) манипуляций разного масштаба. Этим пользуются монетарные регуляторы, чтобы управлять курсом национальной валюты, спекулируют крупные банки, хедж-фонды, промышленные корпорации, частные инвесторы – исключительно для получения краткосрочной выгоды. Именно поэтому динамика цен на Форекс значительно активнее, а объемы операций превышают чисто биржевые в десятки раз – можно оценить только примерно.

Основные отличия фондовой биржи от доступного всем Форекса рассмотрим подробнее.

Режим работы и выбор актива

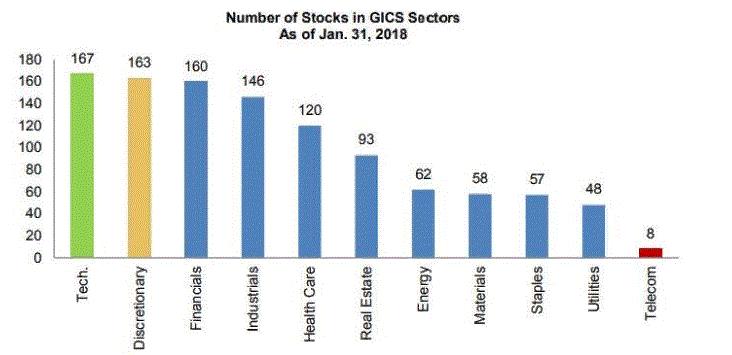

Фондовые биржи работают строго по рабочему графику, 6-8 часов в день, причем котировки перестают поступать в терминал за 1-2 часа до фактического закрытия, и нет никаких ночных сессий. Правильный выбор торговой площадки важен не только потому, что придется приспосабливаться к временным зонам. Каждая биржа имеет свой список торгуемых акций (листинг), и собрать из тысяч активов прибыльный инвестиционный портфель – нелегкая задача.

Для интрадей торговли нужен сложный технический анализ, так как большинство акций на краткосроке не дают динамики, пригодной для торговли. Среднесрочные сделки по методу «купи и держи» (для чего, собственно и нужны акции!) требуют учета множества факторов, изучения новостей, отчетности, инсайда. В прибыльном инвестиционном портфеле обычно не менее 10 активов− новичкам такой анализ явно не по силам.

Есть класс активов, который может стать серьезным аргументов в споре, что выбрать − Форекс или фондовый рынок. Это биржевые индексы – S&P500, DDJI, Nasdaq, DAX − стабильно ликвидные и волатильные инструменты.

В терминал Forex котировки поступают круглосуточно с перерывом на два дня выходных, гораздо проще определиться с активами, техническими инструментами и фундаментальной информацией. И главное – можно заработать и на росте, и на падении.

Если раньше понятию FOREX всегда ставили в соответствие фразу «валютный рынок», то сейчас это уже не совсем верно. Операции с валютными парами и криптой все также составляют более 70% объема всех Форекс-сделок, но сегодня на этом рынке торгуются CFD-аналоги всех видов активов – акции, товары, сырье, индексы, деривативы и прочее. Цена может иметь минимальный люфт по сравнению с биржей, но общая динамика полностью сохраняется, конечно, если вы выбрали надежного брокера. Это дает возможность работать с фондовым активом из привычного торгового терминала, например, MetaTrader или NinjaTrader, и применять все технические инструменты, включая автоматическую торговлю.

Контроль и регулирование

Фондовые брокеры всегда имеют государственные лицензии и жесткий финмониторинг со стороны регулирующих органов, например, таких как SEC, CFTC и NASD в США. В любой проблемной ситуации биржа рискует потерять лицензию и доверие клиентов, поэтому в большинстве ситуаций права инвесторов защищены, стандарты торговли и финансовая дисциплина соблюдаются, недобросовестная конкуренция пресекается. Как правило, фондовый брокер является налоговым агентом и сам заплатит налоги за операции участника.

Фондовые биржи жестко придерживаются принципа «знай своего клиента», поэтому открытие торгового депозита для работы с акциями требует тщательной проверки документов и может занимать 5-7 дней. Причем малейшие сомнения в достоверности информации или законности происхождения вашего капитала будут трактоваться в сторону отказа в сотрудничестве.

Форекс рынок не имеет центрального регулятора, что означает низкий уровень контроля и высокий риск махинаций. Оффшорная регистрация большинства брокеров только усугубляет негативные последствия. Счет на Форекс открывается за несколько минут, пополнить депозит и начать торговать можно практически без проверки документов. Верификация может вообще производиться только при первом выводе денег с депозита. Налоги с операций – забота клиента, брокер этим не занимается.

Сейчас уже есть Форекс-брокеры, которые имеют официальную регуляцию, входят в систему страхования вкладов и в программу борьбы с нелегальными доходами, так что если вы правильно выбираете себе партнера (см. рейтинг), то вам не важно, Форекс или фондовый рынок – торговля будет максимально надежной.

Расходы и доходы

Фактически и биржевой, и Форекс-брокер являются посредниками между трейдером и торговой площадкой, и получают за это некую плату. И чем серьезнее регуляция, чем больше обязанностей берет на себя брокер, тем больше затрат на обслуживание сделок вы должны предусмотреть в своем манименеджменте.

Рынок Форекс предоставляет клиентам маржинальную торговлю с кредитным плечом, что позволяет оперировать на рынке гораздо большими суммами, чем клиент имеет в реале. Кредитное плечо предлагается в диапазоне от 1:10 до 1:5000, что позволяет открывать сделки на депозите от $1-5.

С каждой сделки на Форекс-брокер берет спред – разницу между ценами bid и ask , а на некоторых активах − еще и комиссию. Тарифы обычно привязаны к типу торгового счета, но в любом случае они значительно ниже, чем для фондовых сделок.

На фондовом рынке чаще всего вообще нет кредитного плеча, или же предлагается минимальный леверидж − от 1:2 до 1:10, как правило – динамический. Простыми словами, вы фактически торгуете только на реальные деньги, никакого кредита биржа вам не дает. Именно поэтому порог входа в биржевые торги очень высок – от $2500. Брокер берет комиссию за доступ к рынку, комиссию с оборота по сделкам (чем больше объем, тем меньше процент), комиссию за ведение счета, за ввод-вывод средств. В результате такие расходы могут превышать аналогичные форекс-затраты в несколько раз.

Инвестор против спекулянта

Как бы не убеждали вас различные «гуру», но путь, который кажется более простым (в нашем случае − Форекс), не всегда дает лучший результат (то есть − больше денег). Даже если выбрали для себя более спекулятивный рынок, то вы все равно должны понимать, как формируется биржевая цена и почему основную динамику все-таки определяют фондовые площадки. Выбор типа рынка напрямую зависит от ваших торговых целей. Риск при неправильном рыночном поведении примерно одинаковый.

Учтите, Форекс – рынок достаточно «молодой», а потому вся доступная нам классическая литература ориентирована именно на биржевую торговлю. Некоторые технические приемы устарели, некоторые изначально не применимы к современным активам, поэтому относитесь к ним критически. По крайней мере, четких рекомендаций, чем лучше Forex в сравнении с биржей, вы там точно не найдете. Спрашивайте совета у современных «классиков», практикующих спекулятивную торговлю.

Торгуйте только то, что хорошо понимаете. Чтобы драться с биржевыми монстрами, нужно солидные деньги, крепкие нервы и еще более серьезный опыт. Для новичков нет проблемы, что выбрать: изучайте теорию и отрабатывайте стратегию и тактику прибыльный опыт на малых депозитах Форекс.

Фондовый рынок − для уверенных в себе профессионалов, которых не пугают высокие транзакционные расходы и жесткие биржевые требования, именно поэтому успешных трейдеров там гораздо больше.

Рискните диверсифицировать капитал и торговые методики: попробуйте применить свои навыки на разных рынках – это поможет сделать более обоснованный выбор.

Что выбрать? Отличия фондового рынка от Форекс

Те, кто решил заняться биржевой торговлей очень часто задаются вопросом – форекс или фондовый рынок. Это одновременно похожие друг на друга сектора биржи, но в то же время есть огромная разница.

Все знают, кто такие Баффет и Сорос, сделавшие состояние на разных типах инструментов, поэтому достаточно сложно для себя решить, что выбрать, определить, что лучше форекс или фондовый рынок. Однозначно сказать нельзя, нужно ориентироваться на то, что больше по душе, так как этим рынкам присущи разные как фундаментальные принципы вложения средств, так и сам торговый процесс. Попробуем разобраться чем отличается форекс от фондового рынка, рассмотрим основные плюсы и минусы обоих, а также определим в чём разница.

Основным объектом торговли на фондовом рынке являются акции. Это вид ценных бумаг, который по сути своей представляет долю в компании – чем больше куплено акций, тем большей долей обладает трейдер. Например, можно купить акции Apple и стать совладельцем компании. Конечно, это будет совсем крошечная доля, которая никак не позволит принимать решения по деятельности компании, но зато можно будет претендовать на долю от прибыли. Биржи, торгующие акциями, существуют очень давно, это достаточно старый рынок, и это одно из основного, чем отличается форекс от фондового рынка, ведь валютные торги, которые на данный момент многократно превышают по объёмы торговлю акциями, набрали такие обороты сравнительно недавно.

Общая схема секторов биржи

Цели трейдеров

В независимости от того, что рассматривается форекс или фондовый рынок, принцип торгов остаётся неизменным – цена движется в соответствии с изменением спроса и предложения. Если преобладают покупатели – цена растёт, если же продавцы, то падает. Но характер изменения этих двух величин указывает на то, в чём отличие форекс от фондового рынка. Если посмотреть на график какой-либо валютной пары, то можно увидеть хаотичные колебания в обоих направлениях, даже если в целом есть тренд. Связано это с тем, что валютой торгуют в основном из соображений извлечения сиюминутной прибыли. То есть мало кто инвестирует в долгосрочной перспективе, в основном это попытки взять колебания разного масштаба и заработать на них, зачастую выход из покупки сопровождается сразу новым входом в продажу. Такой подход практикуется практически всеми участниками – от простых трейдеров до крупных банков.

Акции обычно покупаются с целью вложить свои средства в реальный сектор экономики, ведь каждая компания, представленная на бирже, является обычно крупной организацией, играющей пусть и не ключевую роль в экономике, но всё же в совокупности все компании этого сектора биржи важны. В связи с этим становится очевидным чем отличается форекс от фондового рынка в разрезе интересов участников – в первом случае это чистой воды спекуляция, во втором – инвестирование. Однако, есть и отдельные виды валютной торговли, которые подразумевают длительный период удержания позиции с целью получения прибыли по такому важному показателю как своп. Речь идёт о кэрри трейде, но это скорее исключения и в большей степени трейдеры склонны зарабатывать именно на изменении цены в любом направлении.

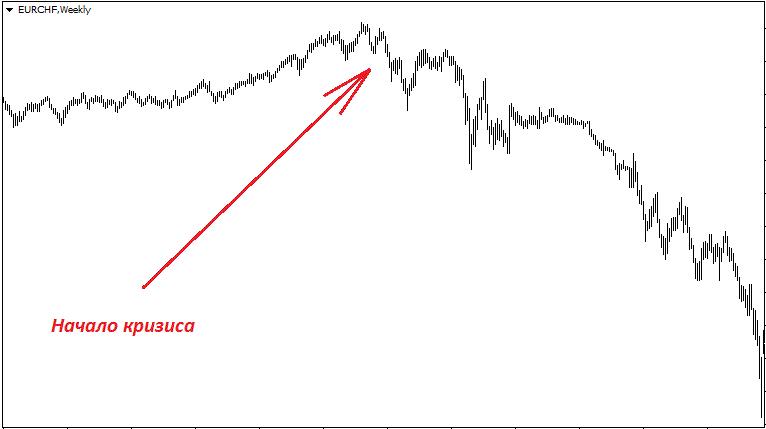

Отдельного упоминания заслуживают кризисные ситуации, когда показатели мировой экономики снижаются. Хороший пример был не так и давно – 2008 год, он позволит сделать для себя вывод что лучше форекс или фондовый рынок. Как только начался ипотечный кризис в США, всё начало падать, неважно, форекс или фондовый рынок, все уходили в доллар, то есть переводили свои средства в валюту, так как акции стремительно дешевели, валюты большинства развитых стран тоже. В такие моменты трейдеры на общей волне паники продолжают зарабатывать, но только теперь меняется вектор интереса, привлекательными становятся защитные активы, к которым относят доллар, швейцарский франк и японскую иену, причём степень “защитности” определяется именно в таком порядке. Считается, что эти валюты наиболее надёжны, поэтому в ситуациях, когда экономика замедляется, начинается перевод средств в эти валюты. Совершают такие действия крупные участники рынка, которые действительно видят в этом необходимость. И, конечно, к ним тут же присоединяются спекулянты, которые ещё больше разгоняют движение. В общем, цели участников хорошо показывают, в чём отличие форекс от фондового рынка.

График падения евро к франку, начавшегося в 2008 году

Различия в поведении цены

Как уже говорилось ранее, обороты валютного рынка многократно превышают таковые у фондового, поэтому есть существенная разница в том, как цена двигается. Валютную пару форекс или фондовый рынок достаточно легко отличить друг от друга даже не зная, что за инструмент перед нами. Акции обычно двигаются спокойно в периоды, когда нет отчётности, а эти события случаются не так и часто – несколько раз в год. На валюту же оказывает влияние практически каждая публикация, которых на одной только торговой недели может быть десять. Конечно же, снижение объёмов промышленного производства в прошлом месяце на 0,1% не должно оказывать какого-то глобального влияния на валюту, так как причин этого снижения может быть сколько угодно. Но не забываем, что основная деятельность на валютном рынке – спекуляции, поэтому, совсем неудивительно, что любые новости вызывают движения, порой совершенно необоснованные и противоречащие здравому смыслу и логике.

Для многих, не знающих что лучше форекс или фондовый рынок этот факт может сыграть решающую роль. По статистике большая часть трейдеров так или иначе совершает краткосрочные сделки, рассчитанные на использование значительных средств и небольшое ценовое изменение, которое позволит быстро заработать и не ждать неделями результата. Это дело рискованное, но многие предпочитают именно такой вид торговли. Поэтому высокая волатильность форекс придётся по душе всем краткосрочникам, в то время как ориентированные на долгосрочные и стабильные заработки обычно предпочитают вкладывать деньги в инструменты, имеющие отношение к реальной деятельности, и это один из основных моментов, показывающих, чем отличается форекс от фондового рынка. Учитывая, что сейчас практически каждый брокер даёт возможность торговать ещё и акциями, можно попробовать оба типа инструментов и решить для себя – форекс или фондовый рынок, разница станет очевидной уже буквально с первых нескольких открытых сделок.

На минутном графике хорошо видно, насколько сильно реагирует рынок на публикации

Различия в торговых условиях и времени

Как мы уже знаем, форекс или фондовый рынок работают по всему миру, разделяясь на сессии. Но есть очень существенное различие, которое поможет многим решить что лучше форекс или фондовый рынок. Дело в том, что, что, например, пара EUR/USD торгуется как на азиатской торговой сессии, так и на европейской и американской. То есть торговать валютные пары можно всю рабочую неделю. С акциями дело обстоит иначе. Обычно они представлены на биржах той страны, в которой осуществляется деятельность, где зарегистрирована. То есть получаем торговое время для инструмента, определяемое временем работы самой биржи. В некоторых случаях это будет меньше половины суток, что делает трейдера зависимым от такого распорядка. Или ещё хуже, если рассматривается торговля азиатскими ценными бумагами, тогда придётся не спать ночью. Это конечно, зависит от часового пояса, но мы рассматриваем в ключе европейского времени.

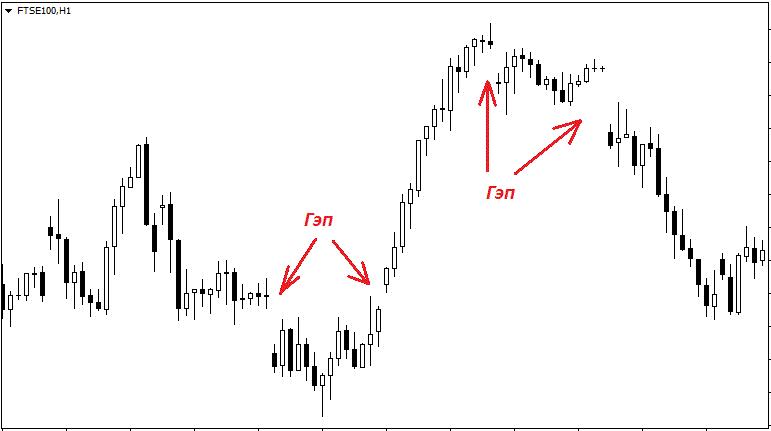

Бывает и так, что акция торгуется не только на “своей” бирже, но было размещение на какой-либо другой в отдалённом регионе. К примеру, крупные компании могут представлены и в Европе и в Америке, это даёт возможность торговать в обе сессии, что, несомненно, лучше, чем одна за целые сутки. Но даже в этом случае есть значительные перерывы в торговле, которые в итоге приводят к такому явлению как гэп. Это разрыв в цене, возникающий из-за того, что рынки продолжают работать и цена на акции может измениться из-за каких-либо событий. Например, на американской сессии происходит какое-то важное событие, вследствие которого начинают двигаться все инструменты. Следовательно, на открытии торгов в Азии будет наблюдаться значительная разница в котировках закрытия прошлой сессии и открытия текущей. Основная проблема заключается в том, что пока нужный рынок закрыт, со сделкой ничего не поделать. Гэп возникает на форекс или фондовом рынке по одним и тем же причинам, но только в случае с валютным рынком это бывает всего раз в неделю – после выходных.

Разрывы в ценах на примере английского индекса FTSE

Кредитное плечо – один из важных аспектов чем отличается форекс от фондового рынка. Если для валютного брокера дать плечо в размере 1:100 (а иногда встречается и до 1:500-1000) является абсолютно нормальным делом, то на фондовом рынке можно получить в лучшем случае 1:7-1:10, да и то не по всем инструментам. Для консервативных трейдеров здесь не будет никакой проблемы, а вот для активно торгующих с большим процентом капитала в работе такие условия могут создать ограничения и проблемы, особенно если применяется стратегия, основанная на усреднении – в нужный момент доступные деньги закончатся и не будет возможности открыть новую сделку, далее может последовать принудительное закрытие уже имеющихся из-за недостатка обеспечения (сумма, которая резервируется при заключении сделки). То есть можно исходя из своего стиля торговли и самой стратегии выбрать маржинальный форекс или фондовый рынок с его маленьким плечом.

Также довольно сильно отличаются сами инструменты. Для торговли доступно огромное количество акций, но большая часть из них не обладает достаточной ликвидностью, чтобы говорить о стабильном заработке на них. То есть из нескольких тысяч ценных бумаг для торговли с целью спекулятивного заработка сгодятся лишь несколько десятков, что вполне сопоставимо с количеством основных инструментов на валютном рынке, в то время как комиссия за совершение сделки через обычного брокера с контрактами на разницу стоимости может быть очень высокой. Единственное, что может склонить трейдера к акция в вопросе что лучше форекс или фондовый рынок, так это индексы. Их достаточно много и это очень ликвидный торговый инструмент, составляемый из списка больших компаний. То есть провал одной из них не приведёт к обвалу всего индекса, он гораздо более точно отражает общую рыночную картину. Таким образом, если сложить все ходовые акции, прибавить к ним индексы, то получим довольно большой спектр инструментов, который вполне может заставить задуматься, что предпочесть – форекс или фондовый рынок.

Акции, входящие в состав индекса S&P500 с разделением по секторам

Регулирование

Контроль – пожалуй, главное, чем отличается форекс от фондового рынка. Но правильнее будет сказать, что отсутствием контроля. Весь валютный рынок децентрализован, он не регулируется и разного рода махинации встречаются не так уж и редко. В основном это касается небольших брокеров, зарегистрированных в оффшорах, где местное законодательство в области финансовых услуг весьма лояльно к подобным фирмам. В то же время, брокеры, дающие доступ к фондовой бирже обычно имеют лицензию государства, за ним пристально наблюдают и в случае ситуации, прописанной в правилах как вина брокера, можно даже жалобу не подавать – всё сделают сами, так как боятся потерять лицензию. С другой стороны, есть брокеры, входящие в систему страхования вкладов, поэтому неважно, на каком рынке функционировал – форекс или фондовый рынок, депозит в любом случае застрахован.

В чем отличие Форекс от фондового рынка?

По механике торговли фондовой рынок очень похож на Форекс: цена зависит от спроса и предложения, видна в стакане заявок, виды сделок идентичны, но есть и отличия между этими понятиями. Вернее будет сказать, что перечисленное — это все сходства, которые существуют.

p, blockquote 1,0,0,0,0 —>

p, blockquote 2,0,0,0,0 —>

Самое важное отличие Форекса от фондового рынка — в количестве доступных для торговли активов. Фондовый рынок открывает доступ к акциям. Например, на Московской бирже их более ста, а на американском рынке в десятки раз больше.

p, blockquote 3,0,0,0,0 —>

В свою очередь, рынок Форекс строится вокруг валютных пар и основных драгоценных металлов: EUR/USD, GBP/USD, XAU (золото) и так далее.

p, blockquote 4,0,0,0,0 —>

Определения

Фондовый рынок, фондовая биржа и просто биржа — это все обозначения одного и того же понятия. Биржа — это юридическое зарегистрированное лицо, которое занимается организацией торгов финансовыми инструментами (акции, облигации, фьючерсы, фондовые опционы). Это централизованная площадка, которая находится под государственным регулированием. Простому жителю для того, чтобы попасть на биржу, необходим брокер.

p, blockquote 5,0,0,0,0 —>

Форекс — это нецентрализованный внебиржевой рынок межбанковского обмена валюты по свободным ценам. Государственного регулирования либо нет, либо оно ограничено. Операции обычного человека чаще всего проводятся через дилеров. В России есть 4 зарегистрированных (легальных) Форекс-дилера.

p, blockquote 6,0,0,0,0 —>

p, blockquote 7,0,0,0,0 —>

Концептуальное отличие

Торговлю на рынке Форекс можно приравнять к спекуляции валютными парами (чаще всего): одна валюта продается, а другая покупается. Основное действие происходит в течение дня: Дилер даже снимет с клиента комиссию за перенос сделки на следующий день. То есть главное в таком действии именно торговля, а не владение чем-то.

p, blockquote 8,0,0,0,0 —>

Акции или облигации, которые покупаются на фондовом рынке, на самом деле начинают принадлежать только клиенту — держать их можно так долго, как только хочется. Они будут сохранены в специальном месте — депозитарии. Есть возможность даже перенести свои ценные бумаги от одного брокера к другому, поскольку они теперь являются собственностью клиента.

p, blockquote 9,0,0,0,0 —>

Представим, что клиент купил акции какой-нибудь знаменитой компании, а спустя неделю они значительно просели в цене. Это неприятно, но далеко не катастрофа, поскольку клиент все еще владеет этими акциями. Он может ходить на собрания акционеров и получать дивиденды, заодно ждать повышения цены на акции.

p, blockquote 10,0,0,0,0 —>

Ограничение коротких продаж

Как было сказано выше, суть Forex в самой торговле, а не во владении чем-то. Соответственно, тут нет никаких ограничений на короткие продажи. Торговые условия на длинные и короткие продажи ничем не отличаются.

p, blockquote 11,0,1,0,0 —>

Это возможно благодаря тому, что во время торговли валютными парами происходит продажа одной валюты и покупка другой, то есть избегается структурный дисбаланс. Рынок сбалансирован, а значит, трейдер без проблем может заработать на падении или росте валюты.

p, blockquote 12,0,0,0,0 —>

Фондовой рынок старается избегать внутридневной торговли. Большинство брокеров и вовсе ставят запрет на такую деятельность, остальные же — вводят огромные комиссии, чтобы отбить желание у трейдеров.

p, blockquote 13,0,0,0,0 —>

p, blockquote 14,0,0,0,0 —>

Комиссия

Комиссия — не главный пункт, по которому выбирают себе рынок для торговли, но не менее важный. Принято считать, что на фондовом рынке комиссия выше, поскольку она состоит из двух частей — брокеру и самой бирже (NASDAQ, NYSE и Московская биржа требуют комиссию за каждую сделку).

p, blockquote 15,0,0,0,0 —>

Если на американской бирже комиссия составляет 1 доллар, то на Московской она значительно ниже — около 10 рублей.

p, blockquote 16,0,0,0,0 —>

По сравнению с фондовым рынком, где игрок оплачивает буквально каждое свое действие (вход, выход, сделку), Форекс славится довольно лояльными значениями комиссии — тут они называются «спредами».

p, blockquote 17,0,0,0,0 —>

Кредитное плечо

На рынок Форекс можно попасть практически с любым капиталом, так как дилер предоставит кредитное плечо, а значит, клиент будет торговать большими суммами. Известно, что минимальная сумма торговли на Форекс — 1 лот: он составляет $100 000.

p, blockquote 18,0,0,0,0 —>

Так как у клиентов чаще всего такой суммы нет, то дилер «добавляет» ему недостающие денежные средства, при этом снижая уровень просадки. Допустим, клиент внес всего 5 тысяч долларов. Значит, дилер «добавит» еще 95 тысяч, но максимальный размер убытка выставит в 5%, чтобы дилерские деньги не были «в опасности».

p, blockquote 19,0,0,0,0 —>

Получается, что дилеры могут предоставить плечо от 1:10 до 1:500.

p, blockquote 20,0,0,0,0 —>

На фондовом рынке ситуация совершенно другая. Часть брокеров вовсе отказывается от кредитного плеча, другие могут его предоставить, но со значением, например, 1:3. В связи с этим, для входа на фондовой рынок и капитал требуется гораздо больший.

p, blockquote 21,0,0,0,0 —>

p, blockquote 22,0,0,0,0 —>

Минимальный депозит

Это один из первых факторов, на которые начинающие трейдеры обращают внимание. Надо понимать, что конкретная сумма для входа на рынок будет зависеть от конкретного дилера или брокера, но общие тенденции проследить можно.

p, blockquote 23,1,0,0,0 —>

Форекс-дилеры достаточно лояльно относятся к своим клиентам, позволяя открывать счета от 50–100 долларов. Наиболее добрые готовы начать сотрудничество вообще в $5–10. Но к таким конторам надо относиться осторожнее, поскольку они могут оказаться мошенниками и вообще не выводить на рынок.

p, blockquote 24,0,0,0,0 —>

Фондовая биржа — куда более серьезная организация, поэтому и требует больших вложений. Серьезные брокеры начнут работать с клиентом, только если у него с собой сумма будет не менее 30–50 тысяч рублей.

p, blockquote 25,0,0,0,0 —>

Время работы

Торги акциями на фондовой бирже ограничены обычным рабочим временем — 8 часов. Такой график не всем будет комфортен, так как время зависит от места, где биржа расположена — трейдер из другого континента будет испытывать неудобства из-за разницы в часовых поясах.

p, blockquote 26,0,0,0,0 —>

Форекс работает круглосуточно и без перерывов. Это позволяет трейдеру не ждать наступления торгов, а проводить операции в любой момент, когда это потребует ситуация.

p, blockquote 27,0,0,0,0 —>

Сходство одно: и фондовый рынок, и Форекс в выходные не работают.

p, blockquote 28,0,0,0,0 —>

p, blockquote 29,0,0,0,0 —>

Простота открытия счета

В этом случае снова выигрывает Форекс, поскольку счет у одного из дилеров можно открыть буквально за 10 минут, внести депозит и сразу начать торговать. Крупные дилеры могут запросить сканы документов и даже подписанное заявление на подключение к системе. После этого может последовать верификация, которая длится пару дней.

p, blockquote 30,0,0,0,0 —>

Чтобы открыть счет для торговли акциями, облигациями или фондовыми опционами, придется лично посетить офис брокера с большим количеством документов. Помимо этого, потребуется написать заявление. Процедуру можно сравнить с открытием вклада. Брокерский счет открывается в течение 2–5 дней.

p, blockquote 31,0,0,0,0 —>

Программа торговли

Здесь речь идет о софте. Самая популярная программа для торговли на валютном рынке — MetaTrader. Освоить ее с нуля можно буквально за час.

p, blockquote 32,0,0,0,0 —>

Программа QUIK, которая используется для торгов на фондовой бирже, значительно сложнее — на ее освоение может потребоваться пара дней.

p, blockquote 33,0,0,0,0 —>

Между тем, инструменты и возможности там практически одинаковые.

p, blockquote 34,0,0,1,0 —>

p, blockquote 35,0,0,0,0 —>

Преимущества и недостатки фондового рынка

Перечислим основные позитивные стороны фондовой биржи:

p, blockquote 36,0,0,0,0 —>

- Высокая волатильность, то есть изменчивость цены на акции и облигации, которые обращаются на рынке. Благодаря этим показателям у трейдеров есть возможность добиться высокой доходности торговли.

- Очень широкий выбор активов. Например, на NYSE (бирже Нью-Йорка) представлено более 3 тысяч акций.

- Будущую цену можно спрогнозировать, анализируя последние макроэкономические показатели и политические новости.

- Купленные ценные бумаги — действительно активы, так как будут приносить дополнительную прибыль в виде процентов.

Но надо не забывать и про отрицательные моменты:

p, blockquote 37,0,0,0,0 —>

- Стоимость ценных бумаг может не только расти, но и стремительно падать, что может привести даже к банкротству клиента.

- Ограниченное время работы, о чем речь шла выше.

Преимущества и недостатки Форекс

Рынок Форекс зародился в тот момент, когда государственные валюты перестали зависеть от запасов золота, а их курс начал определяться в результате торгов, которые построены на принципе спроса и предложения.

p, blockquote 38,0,0,0,0 —>

Объемы рынка Форекс намного больше, чем у фондового «коллеги» — они превышают сумму в 5 триллионов долларов за сутки. Перечислим основные достоинства Форекс-рынка:

p, blockquote 39,0,0,0,0 —>

- Форекс-рынок очень ликвиден, то есть в любой момент можно ликвидировать активы без сильных изменений в цене. Более того, большинство дилеров гарантируют возможность подобных операций в определенном ценовом диапазоне с вероятностью практически в 100%.

- Возможность зайти на рынок с минимальной суммой стартового капитала — около $100. Конкретные цифры будут зависеть от Форекс-дилера.

- По сравнению с фондовым рынком комиссии минимальны.

p, blockquote 40,0,0,0,0 —>

Не забудем и про недостатки торговли на Форексе:

p, blockquote 41,0,0,0,0 —>

- Кредитное плечо можно рассматривать не только с положительной стороны. Часто трейдеры поддаются соблазну большой прибыли и выставляют значения кредитного плеча максимальными. А значит, и потери будут максимальны.

- Мошенничество. Еще совсем недавно деятельность Форекс-дилеров никак не регулировалась, поэтому на рынке существовало множество мошенников, которые на самом деле не выводили на рынок, а просто занимались «перекладыванием» денег от одного клиента к другому. Строго говоря, это финансовые пирамиды, которые со временем рушились и оставляли своих клиентов ни с чем. С такими недобросовестными компаниями можно ознакомиться в нашем Черном списке.

Как видим, любой рынок имеет свои преимущества и недостатки. Трейдер должен сам для себя выбрать, что лучше для его торговли, исходя из своих знаний, приоритетов и финансовых возможностей.

p, blockquote 42,0,0,0,0 —>

Заключение

И фондовый рынок, и Форекс оснащены похожими инструментами и возможностями, поэтому для спекуляций и внутридневной торговли разницы практически нет.

p, blockquote 43,0,0,0,0 —>

Если же больше интересуют инвестиции и надежное сохранение капитала, то тут фондовый рынок будет с отрывом лидировать. Можно купить акции и облигации больших и надежных компаний и забыть про них: только время от времени получать купоны с дивидендами.

p, blockquote 44,0,0,0,0 —>

Если вы все-таки наткнулись на мошенника, выдававшего себя за форекс-брокера, не отчаивайтесь. Вернуть вложенные деньги можно с помощью процедуры чарджбэк. Чтобы получить бесплатную консультацию, заполняйте форму ниже:

p, blockquote 45,0,0,0,0 —> p, blockquote 46,0,0,0,1 —>